東証プライム市場とは?上場基準や企業一覧・スタンダード市場とのちがいまで詳しく解説

東証プライム市場は、2022年の市場再編で誕生した日本最上位の株式市場です。

従来の東証一部に相当し、世界中の機関投資家が投資対象とする大企業が集まります。

本記事では、プライム市場の概要から上場基準や他市場とのちがい、上場するメリット・デメリットまで詳しく解説します。ぜひ参考にしてみてください。

複雑なIR情報を、シンプルに、分かりやすく資料化。

豊富な支援実績に基づくプロの視点で、実務担当者の負担を軽減します。

目次

・東証プライム市場の定義:グローバルな投資家を対象とする日本最高峰の市場・プライム市場の厳格な上場基準:流通株式時価総額・ガバナンス等の要件・東証プライム市場が生まれた背景:市場区分を再編した目的・スタンダード・グロースの役割と基準のちがい・プライム上場のメリット:資本調達力の最大化とグローバルな信頼獲得・上場維持に伴うデメリット:高度なガバナンス要件と英文開示義務・まとめ:プライム市場への上場は、グローバル基準の経営品質を証明する

東証プライム市場の定義:グローバルな投資家を対象とする日本最高峰の市場

まず、東証プライム市場の全体的な概要についてみていきましょう。

- プライム市場は東証における最上位の株式市場

- 東証プライム市場に上場している企業一覧

- プライム市場の上場基準

順に解説します。

プライム市場は東証における最上位の株式市場

東証プライム市場は、2022年の東京証券取引所の市場再編によって誕生した最上位の株式市場です。

プライム市場は、従来の東証一部に該当し、世界中の機関投資家も投資の対象とするような企業が上場することが求められています。

プライム市場に上場すれば、企業の知名度や信頼性が向上し、より広い投資家層から資金調達できます。

そのため、グローバル展開を目指す企業にとっては大きなステータスとなるでしょう。

プライム市場のコンセプトは、以下のとおりです。

- 時価総額や株式の流動性が高い

- 企業ガバナンスの水準が高い

- 投資家との建設的な対話を重視し、企業価値の持続的な成長を目指す

プライム市場への上場基準も厳格に定められており、選ばれた企業だけが参加できる場であるため、日本企業の成長や信頼確保に直結する重要な市場と位置付けられています。

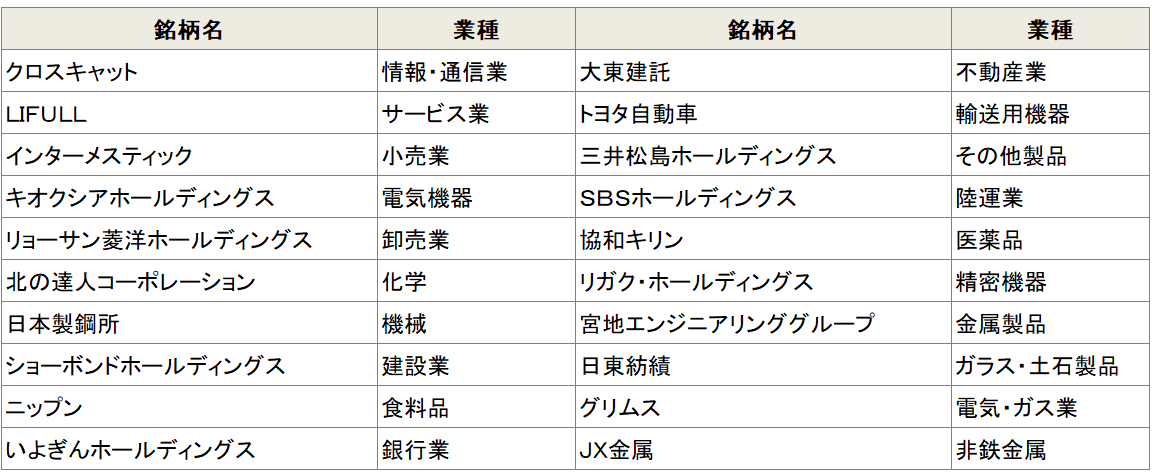

東証プライム市場に上場している企業一覧

プライム市場には、日本を代表する大手企業や業界のリーダー企業が数多く上場しており、2025年時点で上場している企業数は約1,600社を超えています。

プライム市場に上場している代表的な企業を業種別にまとめました。

電気機器や金融・サービス・小売・情報通信といった多彩な分野の企業が集まっており、プライム市場の多様性と規模の大きさがうかがえるでしょう。

上場企業一覧は、公式サイトで毎月最新の情報が公開されているため、興味のある業界や企業を調べる際も容易にアクセスできます。

プライム市場の厳格な上場基準:流通株式時価総額・ガバナンス等の要件

プライム市場の上場基準は、日本の証券市場でも最も厳格なものとされています。具体的な基準は、以下のとおりです。

| 項目 | 基準 |

|---|---|

| 株主数 | 800人以上 |

| 流通株式数 | 20,000単位以上 |

| 流通株式時価総額 | 100億円以上 |

| 時価総額 | 250 億円以上 |

| 純資産の額 | 連結純資産の額が 50 億円以上 |

以上の要件は、企業としての健全性や成長性が広く評価されるための大きな指標です。

また、情報開示やコーポレートガバナンスの水準も高く、投資家との建設的な対話ができる体制も求められます。

このような厳しい基準をクリアした企業のみがプライム市場に上場できるため、その信頼性や社会的な存在感も非常に高いといえるでしょう。

東証プライム市場が生まれた背景:市場区分を再編した目的

従来の市場区分が抱えていた複数の課題を解消するために、東証プライム市場が誕生しました。

旧来の東証一部・二部・マザーズ・JASDAQといった市場では、区分ごとの理念や役割が曖昧で、どの企業が本当にどの市場で評価されるべきか分かりづらい状態でした。

このような課題を解決するため、2022年に市場区分が再編され、プライム市場はその最上位市場として創設されました。

目的は、投資家と企業の対話を重視しつつ、企業価値の持続的成長とガバナンス水準の向上を促すとともに、海外の機関投資家も魅力を感じる資本市場を構築することです。

東証プライム市場は、日本企業のグローバル化や経営の高度化を後押しする市場として新たな役割を担っています。

スタンダード・グロースの役割と基準のちがい

東京証券取引所には、プライム市場のほかにスタンダード市場とグロース市場があります。

ここでは、スタンダード市場とグロース市場の上場基準や基準やプライム市場との違いについて紹介するので、ぜひ参考にしてみてください。

スタンダード市場

スタンダード市場は、東証の新しい3市場の中間に位置づけられる市場です。十分な流動性と基本的なガバナンス水準を備えた企業が、スタンダード市場に上場しています。

プライム市場ほど厳格な基準は設けられていませんが、株主数や流通株式時価総額・流通株式数といった項目で一定の条件が求められます。

具体的には、以下のような基準があります。

| 項目 | 基準 |

|---|---|

| 株主数 | 400人以上 |

| 流通株式数 | 2,000単位以上 |

| 流通株式時価総額 | 10億円以上 |

| 純資産の額 | 連結純資産の額が正であること |

上場企業として持続的な成長や企業価値向上へのコミットメントが重要視され、個人投資家と機関投資家の両方が対象となる市場です。

プライム市場ほど高いグローバルな発信力は必要ありませんが、安定した事業運営や経営管理が問われます。

そのため、地方の有力企業や旧東証一部から基準未達で移行した企業など、多様な業種・規模の企業が集まっています。

グロース市場

グロース市場は、ベンチャーやスタートアップ企業など「高い成長可能性」を持つ企業を主に対象とした市場です。

| 項目 | 基準 |

|---|---|

| 株主数 | 150人以上 |

| 流通株式数 | 1,000単位以上 |

| 流通株式時価総額 | 5億円以上 |

ほかの市場に比べて、株主数や流通株式数といった形式的な基準が緩やかです。

また、経営成績や財政状態などの収益基盤は問われていないため、赤字の企業でも上場できるという特徴があります。

そのため、グロース市場は将来性ある企業が資金調達や知名度向上を図りやすい環境といえるでしょう。

プライム上場のメリット:資本調達力の最大化とグローバルな信頼獲得

東証プライム市場に上場するメリットについて、5つのポイントについて解説します。

- 資金調達力が向上する

- TOPIXに採用される可能性がある

- 株式の流動性が高まる

- 社会的信用と企業価値が向上する

- グローバルな投資機会が拡大する

それぞれ詳しく見ていきましょう。

資金調達力が向上する

プライム市場に上場する最大のメリットは、企業の資金調達力が大幅に向上する点にあります。

プライム市場は、厳しい基準をクリアした企業だけが集まる市場です。そのため、国内外の機関投資家からの信頼度も高く、世界中の幅広い投資家に株式を公開できます。

また、プライム市場に上場できれば、株式による資金調達だけでなく金融機関からの融資も有利になる傾向もあります。

結果として、事業拡大や新規プロジェクトに必要な資金を迅速に集めやすくなるでしょう。

TOPIXに採用される可能性がある

プライム市場に上場するメリットとして、TOPIXに採用される可能性があることが挙げられます。

TOPIXは、国内外の投資家にとって日本株投資の基準となる株価指数です。

TOPIXに銘柄が採用されることで、インデックスファンドや年金のようなパッシブ運用資金が自動的に流入する仕組みが働きます。そのため、発行企業の株式は安定した流動性を獲得しやすくなるでしょう。

したがって、TOPIX入りは単なる市場上場以上の付加価値をもたらし、資本市場における存在感を高める要因になりえます。

ただし、TOPIXに採用されるには流通株式時価総額100億円以上などの基準を満たす必要があります。そのため、プライム市場に上場すれば必ずTOPIXに採用されるわけではありません。

株式の流動性が高まる

プライム市場に上場すると、株式の流動性が大きく向上するというメリットがあります。

流動性とは、株を売りたいときや買いたいときに取引が成立しやすい状態を指します。そのため「いつでも売買できる」という安心感が生まれる点が、流動性の高い株式の魅力です。

プライム市場に上場している企業は、時価総額や流通株式数などの厳しい基準をクリアした銘柄だけが集まるため、多くの機関投資家や個人投資家の投資対象になります。

出来高が多いことで、株価が安定しやすく短期売買だけでなく長期保有にも適していると評価されるでしょう。

社会的信用と企業価値が向上する

プライム市場に上場できれば、社会的な信用の飛躍的な向上が期待できます。

厳格な上場基準を満たした企業として国内外の投資家から信頼を獲得でき、安定した財務やガバナンス体制が求められることで透明性も高まります。

こうした信頼性は、取引先や金融機関からの評価向上にも直結し、事業提携や資金調達・人材採用の場面でも優位にはたらきます。

結果として、企業価値が高まるだけでなく社会における認知度や発言力も増すため、持続的な成長に向けた企業体質の強化につながります。

グローバルな投資機会が拡大する

プライム市場に上場することで、企業はグローバルな投資機会を大きく広げられます。

厳格な基準と高いガバナンスを求められるプライム市場は、世界中の機関投資家やインデックスファンドの主要な投資対象です。

また、英語での情報開示が促進されているほか、TOPIXなどの主要指数に組み入れられることで海外投資家の注目度と投資意欲も高められます。

そのため、事業提携やM&A・グローバル展開などの場面でも強いブランド力と認知度を活かせるようになるでしょう。

上場維持に伴うデメリット:高度なガバナンス要件と英文開示義務

東証プライム市場に上場することで大きなメリットを得られるのは事実ですが、その一方、デメリットにも目を向ける必要があります。

- 投資家対応の負担が増える

- 上場維持基準を継続してクリアしなくてはいけない

- 高額な維持コストがかかる

- 広い範囲に情報開示義務が課される

- サステナビリティに対する取組みが要求される

プライム市場に上場すると新たに課せられる負担について、詳しく見ていきましょう。

投資家対応の負担が増える

プライム市場に上場すると、投資家対応の負担が大きく増すことがデメリットとして挙げられます。

プライム市場では、グローバルな投資家との建設的な対話が重視されるため、企業は年間を通じて決算説明会やIR活動を頻繁に行うことが求められます。

また、英文情報の開示も義務付けられました。

情報開示やガバナンス強化に関する要請も年々増加しており、継続的な対応負担は無視できません。

このように、プライム市場上場には信用や資金調達面での恩恵がある一方、投資家からの要請に応え続けるための体制や業務負担が避けられないのが現実です。

なお、英語での情報開示については、以下の記事を参考にしてみてください。

上場維持基準を継続してクリアしなくてはいけない

プライム市場に上場した企業は、厳格な上場維持基準を継続してクリアし続けなくてはならないという負担があります。

具体的には、株主数が800人以上・流通株式数2万単位以上・流通株式時価総額100億円以上など、高い流動性と健全な財務体制が求められます。

もし、上場維持基準を満たせなくなった場合、一定期間で基準をクリアできなければ最終的には上場廃止を避けられません。

経営環境の変化や株価低迷などによって基準未達となれば、社内体制の見直しや迅速な対応が必要となり、企業として持続的な努力を重ねる負担が大きくなるでしょう。

このような厳しい維持基準を守り続けることは、企業にとって大きなプレッシャーになりかねません。

高額な維持コストがかかる

プライム市場に上場すると、企業は維持のために規模によっては、年間で数百万円から数千万円の維持コストがかかります。

主に、以下のような費用が挙げられます。

- 年間上場料

- 開示書類作成費用

- 株式事務代行機関委託費用

- 監査法人への監査費用

- 弁護士など専門家への顧問料 など

加えて、内部統制やIR活動・ガバナンス強化への対応にも追加コストが必要となるため、業績が安定しない企業にとっては負担が非常に重くなるでしょう。

このような維持コストの高さは、十分な収益基盤や管理体制がなければ毎年の経営資源を大きく圧迫しかねません。

広い範囲に情報開示義務が課される

プライム市場に上場する企業は、広い範囲で詳細な情報開示義務を課されます。

2025年4月からは、決算情報や適時開示情報の英文同時開示が義務化され、日本語と同じ内容を英語でも迅速に公開しなければならなくなりました。

ほかにも、気候変動やサステナビリティ対応など国際的枠組みに沿った情報も有価証券報告書等で記載が義務化されています。

このような開示範囲の拡大は、企業が専門部署や外部専門家を活用して膨大な資料を作成し、正確かつタイムリーな公開を求められるため、人的・時間的コストが非常に高くなります。

開示が不十分だった場合には、説明責任を問われ上場維持にも影響するリスクがあるため、企業側には重い負担となるでしょう。

とくに、海外投資家が重視する英文開示やサステナ関連情報は年々重要性が増しており、情報開示の体制を整えることは企業を経営するうえで大きな課題となります。

サステナビリティに対する取組みが要求される

サステナビリティに関する取り組みが強く要求されることも、プライム市場に上場するデメリットです。

昨今は、環境への配慮や社会的責任・企業統治などESG要素の情報開示が重要視されており、金融庁や取引所は国際基準と足並みを揃えて開示の義務化を段階的に進めています。

とくに、時価総額が大きい企業は2027年から順次、気候変動によるリスクやGHG排出量データなど、専門的なサステナ情報を有価証券報告書で開示することが求められています。

このような国際的な流れに備えるには、社内体制やデータ収集・外部専門家の活用が不可欠となり、企業にとっては相応の負担となるでしょう。

ESGについては、以下の記事を参考にしてみてください。

まとめ:プライム市場への上場は、グローバル基準の経営品質を証明する

東証プライム市場は、機関投資家が安心して投資できる大企業向けの最上位の市場です。

時価総額や株式の流動性が高く、厳格なガバナンス体制や投資家との建設的な対話を重視する企業が選ばれます。

上場企業の多くは日本を代表する大企業であり、国内外の年金基金や投資信託・グローバルな機関投資家からの投資対象となりやすいのが特徴です。

一方、プライム市場に上場すると国際的な基準に合わせてさまざまな公的資料を作成する必要があり、負担が増えるのも事実です。

そこで資料作成をプロに外注すれば、資料作成工数を削減でき、人的リソースを本質的な業務へ投下できるでしょう。

1,000社以上の資料制作実績を持つ弊社ストリームラインでは、資料制作代行を承っています。ご興味のある方は、お気軽にお問い合わせください。